Skatte på aksjer: En Dybdegående Oversikt

Innledning:

Skatte på aksjer er et viktig tema for både investorer og finansielle rådgivere. Å forstå hvordan skattesystemet for aksjer fungerer, hvilke typer skatt som finnes, samt fordeler og ulemper ved de forskjellige skatteordningene, er nødvendig for å kunne maksimere avkastningen på aksjeinvesteringer. I denne artikkelen vil vi gi en grundig oversikt over skatte på aksjer, inkludert en omfattende presentasjon av hva det er, hvilke typer som finnes, samt hvilke fordeler og ulemper de ulike skatteordningene medfører.

Hva er skatt på aksjer?

Skatt på aksjer refererer til beskatningen av inntekten av aksjeinvesteringer. Når du kjøper og selger aksjer, kan du generere kapitalgevinster (fortjeneste) eller kapitaltap (tap), som kan være gjenstand for beskatning. Skatt på aksjer kan skje på forskjellige måter, avhengig av landets skattesystem og lover.

Typer skatt på aksjer

Det finnes forskjellige typer skatt på aksjer, og det er viktig å være kjent med dem for å kunne planlegge dine aksjeinvesteringer på best mulig måte. Noen av de vanligste typene inkluderer:

1. Kapitalgevinstskatt: Dette er skatten som pålegges fortjenesten du får ved salg av aksjer. Skatten beregnes vanligvis basert på differansen mellom kjøpsprisen og salgsprisen for aksjene. Denne skattesatsen kan variere avhengig av hvor lenge du har eiet aksjene. I noen land kan det være en progressiv skattesats som avhenger av hvor stor kapitalgevinsten er.

2. Utbytteskatt: Når du eier aksjer i et selskap, kan du motta utbytte. Utbytte er en del av selskapets overskudd som blir utbetalt til aksjonærene. Utbytte kan være gjenstand for beskatning, både på selskapsnivå og aksjonærnivå. Utbytteskatt kan variere avhengig av landets skattesystem og lover.

3. Skatt på renteinntekter fra aksjer: Noen aksjer kan også generere renteinntekter, for eksempel obligasjoner eller preferanseaksjer. Disse renteinntektene kan være gjenstand for beskatning, i likhet med andre renteinntekter.

Kvantitative målinger om skatt på aksjer

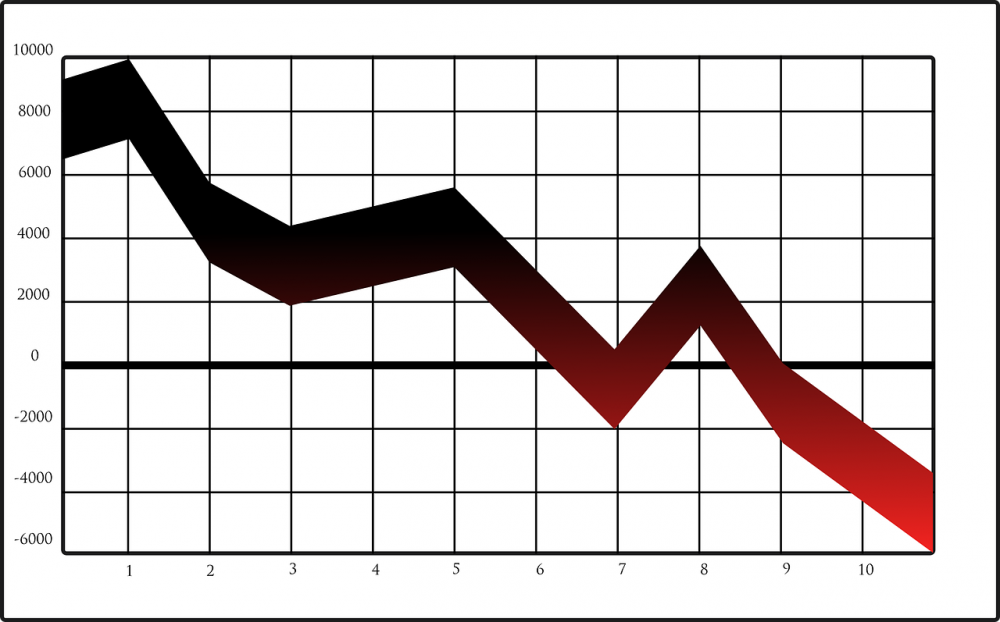

For å forstå konsekvensene av skatt på aksjer er det viktig å se på noen kvantitative målinger. Dette kan hjelpe deg med å planlegge investeringene dine og optimalisere skattestrategien din. Her er noen faktorer du kan vurdere:

1. Skattebyrden: Hvilken andel av avkastningen din som går til skatt. Dette kan variere avhengig av skattesatsene og reglene for skatteklasse.

2. Skatteoptimalisering: Gjennom en grundig analyse av skattesatsene kan du kanskje identifisere muligheter for skatteoptimalisering. Dette kan for eksempel innebære å realisere kapitaltap for å motvirke kapitalgevinster eller å planlegge utbytteutbetalinger på en måte som reduserer skatten.

3. Skatt på ulike investeringstyper: Det kan være lurt å sammenligne skattekonsekvensene ved investering i forskjellige typer aksjer eller andre investeringer. Noen investeringer kan være mer skatteeffektive enn andre, og det er viktig å vurdere dette når du utformer din investeringsportefølje.

Forskjeller mellom skatte på aksjer

Det er viktig å forstå at skatt på aksjer kan variere mellom land, da hvert land har forskjellige skattesystemer og regler. Noen av de viktigste forskjellene mellom skatte på aksjer inkluderer:

1. Skattsatser: Skattesatsene for kapitalgevinstskatt og utbytteskatt kan variere betydelig fra land til land. Mens noen land har lave skattesatser for å oppmuntre til investeringer, har andre land høyere skattesatser for å generere inntekter til staten.

2. Holdingperioden: Noen land har en progressiv skattesats basert på hvor lenge du har eiet aksjene. Kort sikt eierskap kan føre til høyere skattesats, mens langsiktig eierskap kan ha lavere skattesatser eller til og med være skattefritt.

3. Skatt på internasjonale investeringer: Skatt på aksjer kan også variere avhengig av om du investerer nasjonalt eller internasjonalt. Noen land har gunstige skatteordninger for utenlandske investorer for å tiltrekke seg kapital fra utlandet. Det er også viktig å vurdere eventuelle avtaler om unngåelse av dobbeltbeskatning mellom land.

Historisk gjennomgang av fordeler og ulemper ved skatte på aksjer

Skatte på aksjer har både fordeler og ulemper. Historisk sett har ulike skattesystemer blitt implementert for å oppnå forskjellige mål. Her er noen av fordelene og ulempene ved forskjellige skatteordninger:

1. Fordeler:

– Eksentiv for langsiktig investering: En skatteordning som belønner langsiktig eierskap kan oppmuntre til stabile og langsiktige investeringer som kan være gunstige for både investorer og selskaper.

– Generering av statlig inntekt: Skatt på aksjer kan generere betydelige inntekter til staten som kan brukes til velferdsprogrammer og offentlig infrastruktur.

– Regulering av spekulasjon: Høyere skattesatser for kortsiktig eierskap kan bidra til å motvirke spekulativ handel og volatilitet i markedet.

2. Ulemper:

– Hemming av investeringer: Høye skattesatser kan virke demotiverende for investorer og begrense kapitaltilgangen til selskaper. Dette kan føre til lavere økonomisk vekst og oppstartsmuligheter.

– Administrative byrder: Skatteordninger kan være komplekse og kreve mye tid og ressurser for å administrere og etterleve. Dette kan være en utfordring for både investorer og selskaper.

– Uforutsigbarhet: Endringer i skattelover og skattesatser kan skape usikkerhet og vanskeligheter i å planlegge langsiktig investering.

Konklusjon:

Skatt på aksjer er et komplekst tema, men forståelse av hvordan skattesystemet fungerer er avgjørende for å kunne maksimere avkastningen på aksjeinvesteringer. Gjennom denne artikkelen har vi presentert en grundig oversikt over skatt på aksjer, inkludert en omfattende presentasjon av forskjellige skatteordninger, kvantitative målinger, forskjeller mellom skatt på aksjer og en historisk gjennomgang av fordeler og ulemper. Ved å ha en detaljert forståelse av skatt på aksjer kan finansielle rådgivere hjelpe investorer med å utvikle strategier for å optimalisere avkastningen og minimere skattebyrden.

FAQ

Hvilke typer skatt kan pålegges aksjeinvesteringer?

Hvordan kan jeg optimalisere skattebyrden på mine aksjeinvesteringer?

Hva er noen fordeler og ulemper ved skatt på aksjer?

More articles

The hobbit: en eventyr-verden for eventarrangører og eventyrer

Innledning: Skatte på aksjer er et viktig tema for både investorer og finansielle rådgivere. Å forstå hvordan skattesystemet for aksjer fungerer, hvilke typer skatt som finnes, samt fordeler og ulemper ved de forskjellige skatteordningene, er nødvend...

15 May 2025

Bilbo nunca la relacionó con el anillo

Innledning: Skatte på aksjer er et viktig tema for både investorer og finansielle rådgivere. Å forstå hvordan skattesystemet for aksjer fungerer, hvilke typer skatt som finnes, samt fordeler og ulemper ved de forskjellige skatteordningene, er nødvend...

29 April 2025

Bill gates: en pioner indenfor teknologi og filantropi

Innledning: Skatte på aksjer er et viktig tema for både investorer og finansielle rådgivere. Å forstå hvordan skattesystemet for aksjer fungerer, hvilke typer skatt som finnes, samt fordeler og ulemper ved de forskjellige skatteordningene, er nødvend...

07 April 2025